Từ đầu năm 2023 đến cuối tháng 10, tổng giá trị phát hành trái phiếu doanh nghiệp (DN) được ghi nhận hơn 205.000 tỉ đồng, trong đó phát hành trái phiếu riêng lẻ chiếm tới 88,5% với giá trị hơn 182.000 tỉ đồng cho thấy hoạt động huy động vốn từ kênh trái phiếu đã cải thiện hơn năm ngoái rất nhiều.

Tích cực phát hành trái phiếu mới

Theo đánh giá của Bộ Tài chính, sau khi Nghị định số 08 được ban hành, cùng với việc triển khai đồng bộ các giải pháp để ổn định thị trường, kể từ quý II/2023 tình hình thị trường trái phiếu DN có dấu hiệu cải thiện và tâm lý nhà đầu tư đã dần ổn định trở lại. Các DN đã phát hành được trái phiếu mới, huy động vốn cho hoạt động sản xuất kinh doanh và tạo ra dòng tiền trả nợ; khối lượng phát hành tăng dần qua từng tháng.

TS Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia, đánh giá có 3 tín hiệu quan trọng trên thị trường là phát hành trái phiếu DN mới tăng trong những tháng gần đây, tháng sau cao hơn tháng trước. Cụ thể, tháng 8 lượng trái phiếu đạt 25.055 tỉ đồng, tháng 9 tăng lên 25.509 tỉ đồng và đến 23-10 đạt trên 41.000 tỉ đồng. Nghĩa vụ trả nợ trái phiếu DN đáo hạn cũng đang giảm dần (trừ tháng 3-2024 áp lực trái phiếu đáo hạn khoảng 23.000 tỉ đồng đối với DN bất động sản).

Đáng chú ý trong tháng 10, Công ty CP Vinhomes là tổ chức có lượng phát hành lớn nhất trong tháng với 5.000 tỉ đồng, lãi suất 12%/năm thời hạn từ 1,5-2 năm. Lãi suất cao nhất trong tháng 12,5%/năm từ đợt chào bán 1.000 tỉ đồng trái phiếu của Công ty CP Saigon Capital.

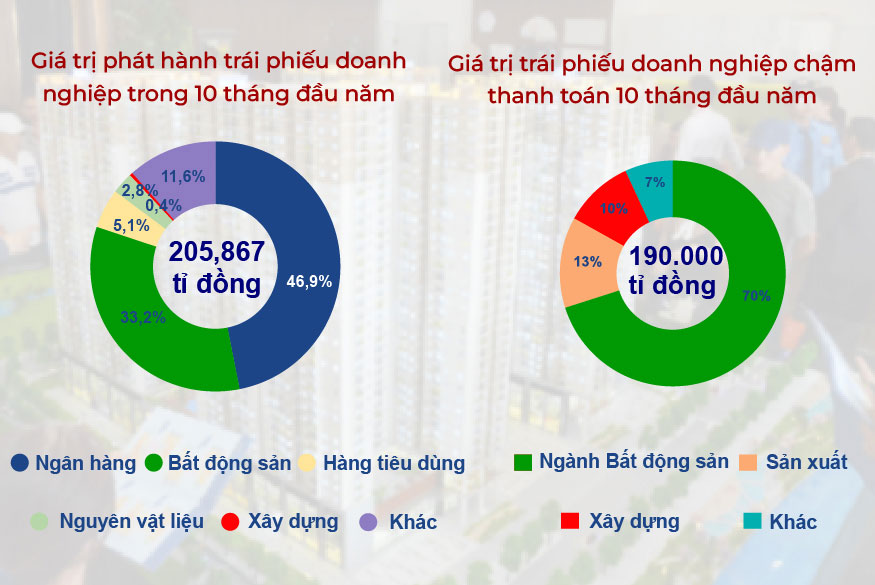

Theo bà Trần Khánh Hiền, Giám đốc Khối Nghiên cứu Công ty Chứng khoán MB (MBS), lãi suất trái phiếu DN bình quân trong 10 tháng đạt 8,7%/năm, cao hơn mức trung bình 7,9% của năm ngoái. Ngân hàng là nhóm ngành có giá trị phát hành cao nhất với gần 94.000 tỉ đồng, chiếm tỉ trọng 47% so với tổng giá trị. "Việc các ngân hàng tích cực phát hành trái phiếu trong quý III nhằm đáp ứng tỉ lệ vốn ngắn hạn cho vay trung dài hạn giảm từ mức 34% xuống còn 30% vào đầu tháng 10. Những ngân hàng phát hành nhiều nhất có ACB, Techcombank, OCB" - bà Hiền nói.

Đáng chú ý, nhóm DN bất động sản cũng phát tín hiệu tích cực trên thị trường trái phiếu, khi tổng giá trị trái phiếu phát hành của nhóm này trong 10 tháng đạt 73.000 tỉ đồng, tăng 10% so với cùng kỳ, chiếm tỉ trọng 36%. Lãi suất phát hành bình quân khoảng 9,7%/năm, kỳ hạn trung bình 3,6 năm. Các DN bất động sản phát hành trái phiếu giá trị lớn như Công ty TNHH Capitaland Tower (12.200 tỉ đồng), Công ty TNHH Đầu tư và Phát triển Đô thị Hưng Yên (7.200 tỉ đồng), Công ty CP Vinhomes (5.000 tỉ đồng)…

Không chỉ phát hành mới, sàn giao dịch trái phiếu riêng lẻ tập trung tại Sở Giao dịch Chứng khoán Hà Nội (HNX) sau hơn 3 tháng đi vào hoạt động chính thức cũng đang có những bước khả quan.

Tại họp báo thường kỳ Chính phủ tháng 10 vừa diễn ra, Thứ trưởng Bộ Tài chính Nguyễn Đức Chi cho hay sau hơn 3 tháng đi vào hoạt động, quy mô và thanh khoản của sàn giao dịch trái phiếu đã có bước tăng trưởng đáng kể. Tính đến 31-10, sàn này đã tiếp nhận và đưa vào giao dịch 451 mã trái phiếu của 114 DN với giá trị đăng ký giao dịch đạt khoảng 336.768 tỉ đồng.

Tình hình phát hành và mua lại trái phiếu doanh nghiệp trong 10 tháng của năm 2023. Ảnh: TẤN THẠNH. Đồ họa: VỆ LOAN

Phải có trách nhiệm nghĩa vụ nợ trái phiếu

Ở góc độ nhà đầu tư, nhiều người cho biết trong bối cảnh lãi suất tiền gửi giảm nhanh và các kênh đầu tư như bất động sản chưa nhộn nhịp, trái phiếu DN với mức lãi suất 7%-12%/năm được xem là khá hấp dẫn để thu hút dòng tiền nhàn rỗi. Dù vậy, các nhà đầu tư đã thận trọng hơn khi lựa chọn, tìm hiểu DN phát hành trái phiếu sau giai đoạn khó khăn vào năm ngoái.

Số liệu của Bộ Tài chính cho thấy nhà đầu tư chính mua trái phiếu DN riêng lẻ trên thị trường sơ cấp trong 10 tháng qua, là các nhà đầu tư tổ chức chiếm 95% tổng khối lượng phát hành (chủ yếu là ngân hàng chiếm 61%), còn lại là các nhà đầu tư cá nhân (5%). Trên thị trường thứ cấp tính đến 30-6, nhà đầu tư cá nhân nắm giữ khoảng 28,5% tổng dư nợ trái phiếu DN riêng lẻ, tương đương khoảng 285.600 tỉ đồng.

Công ty Chứng khoán Kỹ thương (TCBS) nhận định sau cú sốc thị trường năm 2022, lãi suất không còn là yếu tố tiên quyết để nhà đầu tư lựa chọn. Xu hướng nhà đầu tư sẽ tìm mua những trái phiếu có lãi suất có thể thấp hơn 0,5-1 điểm % so với thị trường nhưng an toàn.

Theo bà Trần Khánh Hiền, thị trường trái phiếu DN đang chuyển biến tích cực theo hướng bền vững hơn sau khi Nghị định 08/2023/NĐ-CP sửa đổi và ngưng hiệu lực thi hành một số điều tại các nghị định về chào bán, giao dịch trái phiếu DN riêng lẻ có hiệu lực từ 5-3. Trong đó có quy định lùi thời gian xếp hạng tín nhiệm bắt buộc giúp DN mạnh tay hơn trong phát hành trái phiếu quy mô lớn. Việc được đàm phán với trái chủ về tài sản bảo đảm, trong đó cho phép hoán đổi trái phiếu thành tài sản khác… cũng tạo thuận lợi hơn cho DN huy động vốn qua kênh trái phiếu.

TS Cấn Văn Lực nhận định việc Chính phủ, Bộ Tài chính đang thúc đẩy nâng hạng thị trường chứng khoán Việt Nam cũng là một trong những tín hiệu tích cực cho thị trường trái phiếu lúc này. Dù vậy, theo các chuyên gia, thị trường vẫn cần thêm thời gian để phát triển bền vững hơn, trong đó sự phục hồi của thị trường bất động sản là yếu tố quan trọng. Bởi khi bất động sản phục hồi, các DN giảm bớt sức ép về thanh khoản và nguồn vốn. Bộ Tài chính cho biết, khối lượng trái phiếu đáo hạn trong những tháng cuối năm 2023 khoảng 61.600 tỉ đồng.

Trả về đúng nghĩa nhà đầu tư chuyên nghiệp

Ban Nghiên cứu Phát triển Kinh tế tư nhân (Ban IV) kiến nghị để giải quyết một cách dài hạn vấn đề khó khăn của DN, một trong các giải pháp cần đặc biệt lưu tâm là phát triển thị trường vốn hiện đại, đáp ứng chuẩn mực quốc tế nhằm dẫn vốn hiệu quả cho nền kinh tế, tránh để tăng trưởng quá phụ thuộc vào tín dụng. Muốn vậy, cần chấn chỉnh thị trường trái phiếu DN bằng việc trả về đúng định nghĩa "nhà đầu tư chuyên nghiệp" bằng cách hạn chế tối đa hoặc thậm chí cấm sự tham gia các nhà đầu tư cá nhân thị trường phát hành riêng lẻ như thông lệ quốc tế.

Bộ Tài chính cũng nhấn mạnh trái phiếu DN riêng lẻ là sản phẩm tài chính theo quy định chỉ dành cho nhà đầu tư chứng khoán chuyên nghiệp. Khi mua và giao dịch trái phiếu DN, nhà đầu tư phải được tiếp cận đầy đủ hồ sơ phát hành, đánh giá mức độ rủi ro và chịu trách nhiệm về việc đầu tư của mình.

Bộ Tài chính cũng yêu cầu DN còn dư nợ trái phiếu có trách nhiệm đến cùng đối với nghĩa vụ nợ trái phiếu, chủ động minh bạch hóa thông tin tình hình tài chính, khả năng trả nợ của DN thông qua kết quả xếp hạng tín nhiệm, kiểm toán báo cáo tài chính, công bố đầy đủ thông tin về tình hình thanh toán gốc, lãi trái phiếu, tình hình sử dụng vốn từ phát hành trái phiếu. Đồng thời, có trách nhiệm thanh toán đầy đủ nghĩa vụ nợ trái phiếu theo phương án phát hành trái phiếu đã công bố để bảo đảm uy tín trên thị trường. "Không được tư vấn mập mờ giữa trái phiếu DN và tiền gửi tiết kiệm, tuyệt đối không được mời chào nhà đầu tư không đáp ứng đủ điều kiện trở thành nhà đầu tư chứng khoán chuyên nghiệp để mua trái phiếu" - Bộ Tài chính nêu rõ.