Ảnh minh họa

Tỷ giá USD/VND trong nước liên tục tăng nóng trong những tháng đầu năm 2024, đặc biệt là những ngày gần đây. Cập nhật trưa ngày 22/4, tỷ giá USD niêm yết tại các ngân hàng tiếp tục tăng kịch trần lên 25.485 đồng. Đây là phiên thứ 6 liên tiếp chứng kiến giá USD tại các ngân hàng tăng hết biên độ được phép, bấp chấp việc Ngân hàng Nhà nước liên tục nâng tỷ giá trung tâm (kéo trần tỷ giá tăng theo).

Tính từ đầu năm tới nay, giá USD tại Vietcombank – ngân hàng có quy mô giao dịch ngoại tệ lớn nhất hệ thống - đã tăng gần 1.100 đồng ở cả hai chiều giao dịch, tương đương mức mất giá của VND là 4,4 – 4,6%. Riêng trong tuần trước, giá USD tại nhà băng này đã tăng 293 đồng, tương đương tăng 1,2%.

Chung xu hướng với thị trường chính thức, giá USD trên thị trường tự do tăng mạnh lên quanh mức 25.900 đồng, cao hơn hôm qua khoảng 100 đồng. Cụ thể, giá mua vào ở các điểm thu đổi ngoại tệ phổ biến 25.780-25.800 đồng, trong khi giá bán ra lên 25.870-25.900 đồng.

Trước diễn biến trên, NHNN đã và đang phối hợp triển khai đồng bộ các công cụ của mình để kiềm chế đà tăng của tỷ giá.

Biện pháp mạnh mẽ nhất mà Nhà điều hành đang triển khai lúc này là việc công khai bán can thiệp ngoại tệ cho các ngân hàng có trạng thái ngoại tệ âm để chuyển trạng thái ngoại tệ về 0, với mức bán tỷ giá can thiệp là 25.450 đồng. Theo đó, trong phiên giao dịch 22/4, dù tăng tỷ giá trung tâm thêm 12 đồng, song Nhà điều hành vẫn giữ nguyễn giá bán USD can thiệp ở mức 25.450 đồng, tức thấp hơn mức trần mà các ngân hàng được phép giao dịch là 35 đồng.

"Đây là biện pháp rất mạnh mẽ của NHNN để giải tỏa tâm lý thị trường, đảm bảo nguồn cung thị trường, nguồn cung ngoại tệ thông suốt, đảm bảo đầy đủ nhu cầu ngoại tệ hợp pháp của nền kinh tế.", ông Phạm Chí Quang cho biết tại họp báo Thông tin kết quả hoạt động ngân hàng quý I/2024 diễn ra vào ngày 19/4.

Không chỉ sẵn sàng đáp ứng nhu cầu ngoại tệ cho hệ thống ngân hàng, NHNN cũng tiếp tục duy trì đều đặn hoạt động chào thầu tín phiếu với lãi suất tăng dần nhằm kiểm soát và nâng cao nền giá của lãi suất VND trên thị trường liên ngân hàng.

Trong phiên cuối tuần trước (19/4), toàn bộ 5/5 thành viên tham gia đều trúng thầu tín phiếu với tổng khối lượng 4.250 tỷ đồng và lãi suất là 3,73% - mức cao nhất kể từ đầu chu kỳ và cũng là mức cao nhất kể từ đợt phát hành kết thúc vào trung tuần tháng 3/2023.

Giới phân tích nhận định, việc duy trì kênh chào thầu tín phiếu sẽ giúp NHNN thiết lập một vùng giá sàn chắc chắn cho lãi suất liên ngân hàng thông qua lãi suất trúng thấu tín phiếu. Theo đó, sau khi hút về lượng lớn thanh khoản dư thừa, NHNN tiếp tục thực hiện các đợt phát hành tín phiếu mới nhằm đưa ra thông điệp cho thị trường rằng: Nhà điều hành sẵn sàng đưa ra một mức suất đủ hấp dẫn để các ngân hàng dư thừa thanh khoản tìm đến kênh tín phiếu thay vì cho vay lãi suất thấp trên liên ngân hàng, qua đó khiến lãi suất trên thị trường liên ngân hàng khó giảm sâu.

Với các ngân hàng cần nguồn hỗ trợ, NHNN sẵn sàng cho vay qua kênh OMO nhưng các nhà băng này phải chấp nhận mức lãi suất không rẻ và cố định là 4%/năm.

Việc sử dụng song song hai công cụ tín phiếu và OMO nhằm phục vụ mục tiêu kép là vừa đảm bảo thanh khoản cho hệ thống ngân hàng nhằm duy trì mặt bằng lãi suất thấp trên thị trường 1, đồng thời giảm sức ép lên tỷ giá thông qua việc thu hẹp chênh lệch lãi suất USD - VND trên thị trường liên ngân hàng.

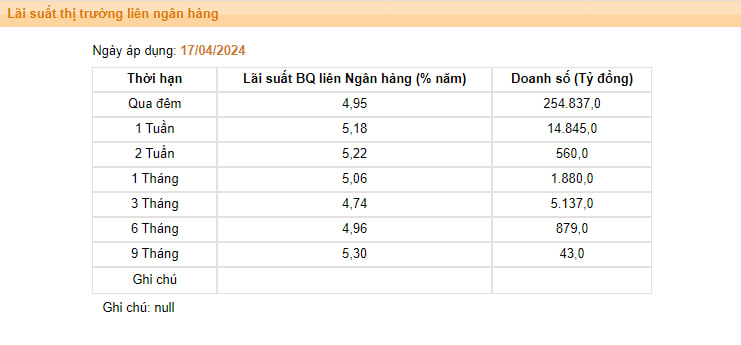

Thực tế, số liệu mới nhất được NHNN công bố cho thấy, lãi suất VND bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính chiếm khoảng 90% giá trị giao dịch) trong phiên 17/4 đã tăng lên 4,95%/năm – mức cao nhất kể từ trung tuần tháng 5/2023.

Cùng với kỳ hạn qua đêm, lãi suất hầu hết kỳ hạn chủ chốt khác đều đã tăng lên vùng 5%/năm và chạm mức cao nhất trong gần 1 năm qua như: kỳ hạn 1 tuần là 5,18%; kỳ hạn 2 tuần là 5,22%; kỳ hạn 1 tháng 5,06%, kỳ hạn 3 tháng là 4,74%/năm.

Nguồn: SBV

Theo ông Phạm Chí Quang, NHNN đã theo dõi rất sát tỷ giá và đã có biện pháp giải tỏa áp lực thị trường ngay từ tháng 3, thông qua việc phát hành tín phiếu nhằm trung hòa lượng tiền dư thừa trên thị trường. "NHNN liên tục phát hành tín phiếu để hút bớt lượng tiền đồng dư thừa, giảm bớt áp lực lên tỷ giá, làm cho tỷ giá biến động trong ngưỡng cho phép, trong khả năng quản lý của NHNN", ông nói.

Việc triển khai đồng thời cả biện pháp tác động trực tiếp lên nguồn cung và gián tiếp thông qua tín phiếu cho thấy, NHNN đã nắm được những nguyên nhân căn bản gây ra biến động tỷ giá và đã có đối sách cụ thể đối với vấn đề này.

Chia sẻ tại họp báo vừa qua, Phó Thống đốc Đào Minh Tú cho biết tất cả những nguyên nhân khiến tỷ giá tăng đã được NHNN đánh giá và có những biện pháp điều chỉnh bằng công cụ của mình, gồm cả công cụ tỷ giá trung tâm đồng cũng như quản lý thị trường…, nhằm đảm bảo cung cầu ngoại tệ phù hợp. Và trong trường hợp cần thiết, NHNN sẽ sử dụng dự trữ ngoại hối để can thiệp tỷ giá, đảm bảo mục tiêu đề ra.

"Quan điểm điều hành tỷ giá của Việt Nam rất linh hoạt, mặc dù chúng ta vẫn tiếp tục ổn định tỷ giá cho nền kinh tế nhưng không cố định, ngược lại còn lên xuống để phù hợp với tình hình và tránh những tác động mạnh của thế giới. Chúng tôi cũng sẵn sàng can thiệp nếu như tỷ giá tiếp tục có những tác động bất lợi", ông Tú nói.