Vấn đề - Nhận định Chuyên gia: Động thái phát hành tín phiếu của Ngân hàng Nhà nước không đồng nghĩa với đảo chiều chính sách tiền tệ Quỳnh Dương • 29/09/2023 06:50

Ngân hàng Nhà nước (NHNN) thời gian gần đây đã phát hành tín phiếu trên kênh Thị trường mở, liệu đây có phải là tín hiệu đầu tiên cho chu kỳ thắt chặt chính sách của cơ quan này?.

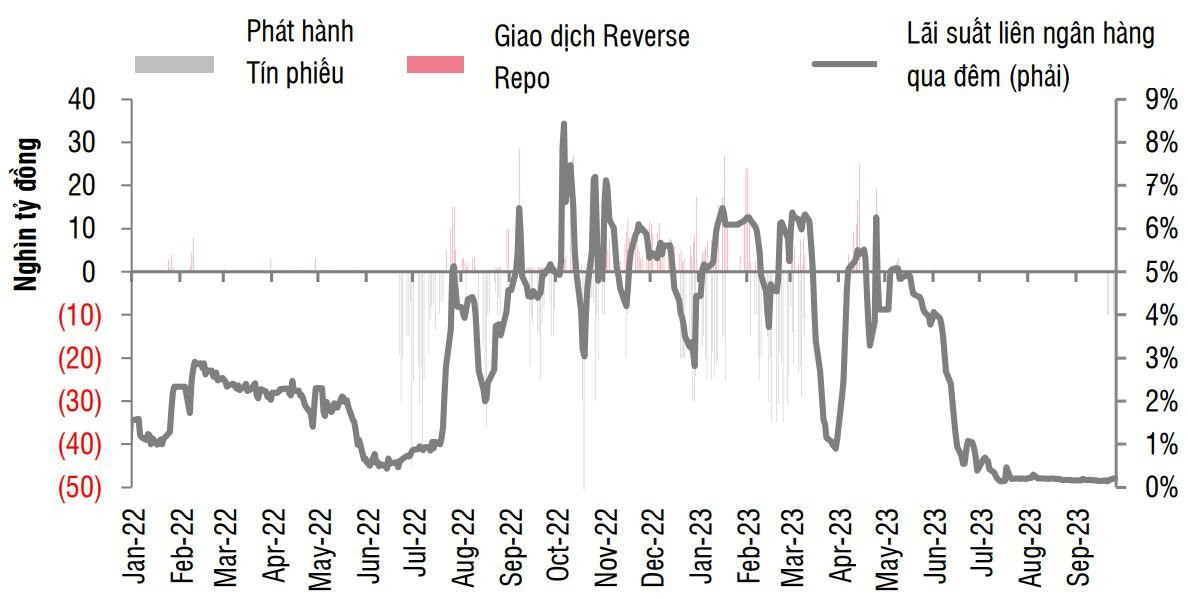

Sau một thời gian im ắng, Ngân hàng Nhà nước (NHNN) đã quay lại phát hành tín phiếu trên kênh Thị trường mở (OMO) kể từ tháng 9/2023 và đã phát hành tổng cộng 70.000 tỷ đồng kỳ hạn 28 ngày trong 5 ngày làm việc liên tiếp. Khối lượng phát hành ban đầu ở mức vừa phải với 10.000 tỷ đồng mỗi ngày cho 3 phiên đầu tiên, sau đó tăng lên 20.000 tỷ đồng trong 2 phiên gần nhất.

Hoạt động giao dịch trên kênh thị trường mở

Trên thực tế, khối lượng này vẫn chưa có quá nhiều sự đột biến và vẫn trong tầm kiểm soát nếu so với mức thanh khoản trung bình hàng ngày trên thị trường liên ngân hàng là vào khoảng 200 nghìn tỷ đồng/phiên. Cơ chế đấu thầu lãi suất được sử dụng và lãi suất trúng thầu ở mức tương đối thấp, trong khoảng từ 0,49% đến 0,69% cho kỳ hạn 28 ngày.

Số lượng thành viên tham gia đấu thầu đã cải thiện từ 2/17 thành viên trong phiên đầu tiên lên 9/12 thành viên trong phiên ngày 27/9.

“Việc lo ngại về sự đảo chiều chính sách tiền tệ của NHNN khá dễ hiểu khi thời điểm tháng 6 năm ngoái, NHNN cũng đã tiến hành phát hành tín phiếu trên kênh thị trường mở và tổng khối lượng phát hành lên đến gần 660.000 tỷ đồng trước khi NHNN đưa ra quyết định tăng lãi suất điều hành vào tháng 9/2022. Tuy nhiên, bối cảnh hiện tại đã có nhiều sự khác biệt”, bà Thái Thị Việt Trinh, chuyên gia phân tích tại SSI Research cho biết.

Không đồng nghĩa với việc đảo chiều chính sách tiền tệ

Theo giới chuyên môn, áp lực tỷ giá là một trong những nguyên nhân chính khiến NHNN phát hành tín phiếu trong cả hai giai đoạn tháng 6/2022 và tháng 9/2023.

SSI Research cho biết, công cụ chính sách tiền tệ này được thực hiện nhằm điều tiết bớt một lượng thanh khoản trong hệ thống trong ngắn hạn – là một phần trong nỗ lực nhằm giảm mức chênh lệch lãi suất VND - USD và từ đó hạn chế các hoạt động đầu cơ trên thị trường.

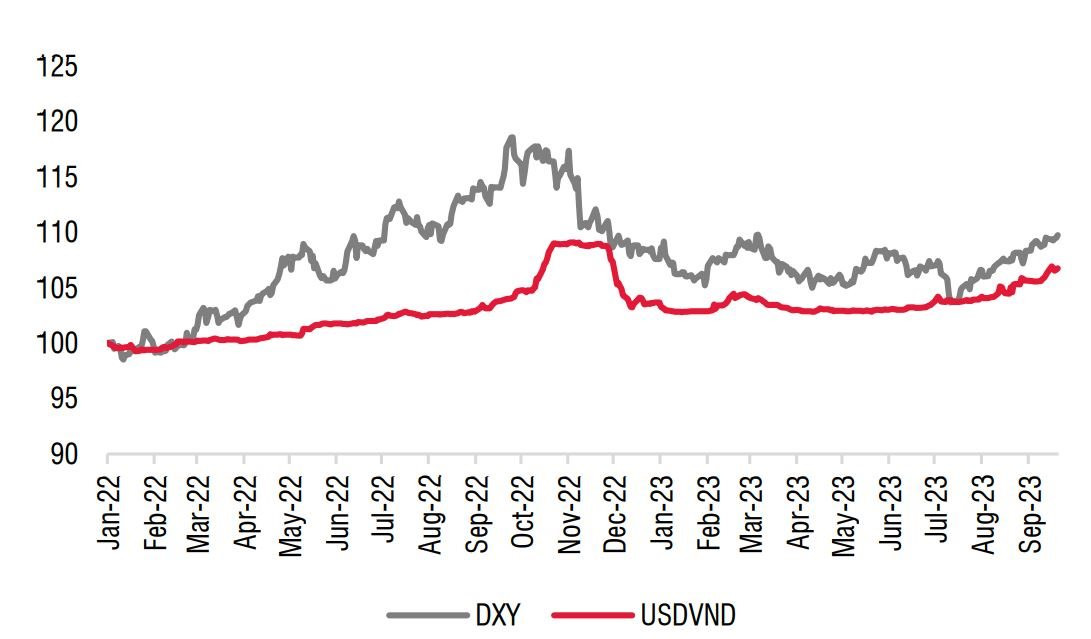

Xét về bối cảnh quốc tế, áp lực đồng VND giảm giá trong cả hai giai đoạn năm 2022 và năm 2023 xuất phát từ bối cảnh đồng USD có khả năng tăng mạnh hơn đến từ những quyết định từ Ngân hàng Dự trữ Liên bang Mỹ (FED). Mặc dù vị thế FED đã có sự thay đổi so với năm ngoái, khi thời điểm hiện tại, FED đã tiến gần đến giai đoạn cuối chu kỳ tăng lãi suất, đồng USD vẫn duy trì được sức mạnh và tăng giá đáng kể so với các đồng tiền khác.

Tỷ giá USD/VND và chỉ số DXY (1/1/2022=100)

Đi ngược với ngân hàng trung ương các nước, NHNN đang thực hiện chính sách tiền tệ nới lỏng nhằm hỗ trợ tăng trưởng và việc sử dụng các công cụ phát hành tín phiếu này được các chuyên gia đánh giá là bước đầu nhằm hạn chế áp lực tỷ giá.

Xét về bối cảnh trong nước, trong cả hai giai đoạn, lãi suất liên ngân hàng kỳ hạn qua đêm đối với đồng VND ở mức dưới 1% tại thời điểm phát hành tín phiếu khi thanh khoản dồi dào trên toàn hệ thống (do tăng trưởng tín dụng chạm trần vào giữa năm 2022, trong khi hoạt động tín dụng chậm lại vào năm 2023).

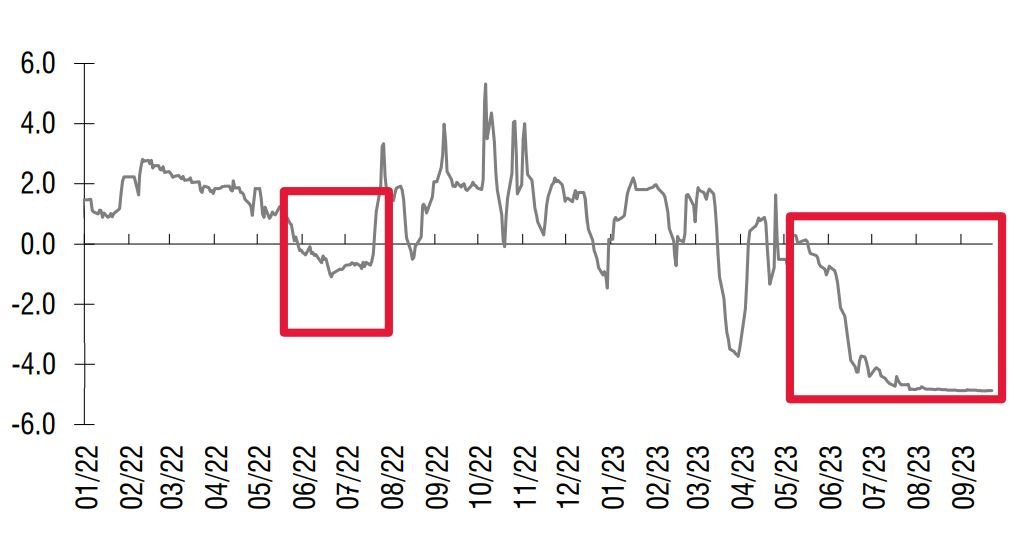

Điều này dẫn đến mức chênh lệch lãi suất liên ngân hàng giữa đồng VND và USD khá lớn (-100 điểm cơ bản trong năm 2022, trong 2 tháng liên tiếp và -500 điểm cơ bản trong năm 2023 cho 5 tháng liên tiếp), khiến các ngân hàng tăng mạnh nhu cầu nắm giữ đồng USD hơn đồng VND.

Chênh lệch lãi suất qua điêm giữa đồng USD-VND

Mặt khác, điểm khác biệt là phát hành tín phiếu trong năm ngoái dựa vào đấu thầu theo khối lượng (và sau đó mới chuyển thành đấu thầu lãi suất), trong khi đó đấu thầu lãi suất được sử dụng trong những ngày vừa qua.

Bên cạnh đó, lãi suất phát hành tín phiếu NHNN năm nay gần như tương đương giai đoạn bắt đầu phát hành vào năm ngoái (với kỳ hạn dài hơn), tuy nhiên, bản chất lại tương đối khác nhau nếu xem xét chi tiết. Cụ thể, thanh khoản tại các ngân hàng đều dồi dào, nguyên nhân của vấn đề này trong năm nay khác nhiều so với năm trước.

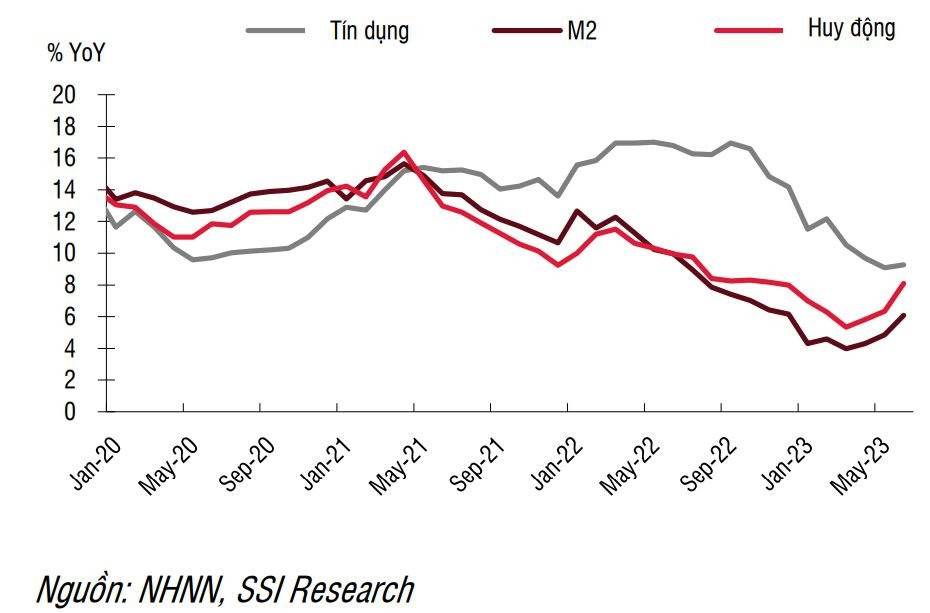

Trong năm 2022, nguyên nhân chủ yếu đến từ tăng trưởng tín dụng chạm mức trần hạn mức từ giữa năm thì năm 2023 vấn đề tín dụng tăng chậm là do kinh tế tăng trưởng chậm lại (tăng trưởng tín dụng tại ngày 15/9/2023 chỉ ở mức 5,56% so với đầu năm.

Một điểm khác biệt quan trọng so với năm ngoái là trong khi mục tiêu chung nhằm giảm áp lực lên VND, NHNN lựa chọn phát hành tín phiếu làm phương án bắt đầu trong năm 2023 (thay vì bán dự trữ ngoại hối như năm 2022), để hạn chế ảnh hưởng dài hạn đến thanh khoản hệ thống ngân hàng.

Về tỷ giá, khác với năm ngoái, mức độ biến động tỷ giá trên thị trường ngân hàng và chợ đen cho thấy chênh lệch cung-cầu đang nghiêng nhiều trên thị trường ngân hàng. Vị thế ngoại tệ trên hệ thống vẫn chưa gặp quá nhiều áp lực nhờ nguồn cung ngoại tệ dồi dào.

Một điểm tích cực khác là vị thế của NHNN tương đối khác so với thời điểm cùng kỳ năm ngoái (nhờ lượng dự trữ ngoại hối đã được bổ sung trong giai đoạn 6 tháng đầu năm).

Nhìn chung, SSI Research đánh giá, động thái phát hành tín phiếu của NHNN là một cách thức nhằm điều chỉnh trạng thái thanh khoản ngắn hạn trên hệ thống, đây cũng là hoạt động thường thấy từ các ngân hàng trung ương và không đồng nghĩa với việc NHNN đã thực hiện đảo chiều chính sách tiền tệ. Mục đích của NHNN là nhằm hút bớt thanh khoản thị trường 2 (thị trường liên ngân hàng) để giảm áp lực đầu cơ tỷ giá trong ngắn hạn.

Giải pháp tích cực từ nhà điều hành để "đo" thanh khoản hệ thống

Theo SSI Research, trước hết, mức tín phiếu đang lưu hành tối đa mà NHNN đã thực hiện trong nhiều năm trở lại đây vào khoảng 200.000 tỷ đồng – đồng nghĩa với việc NHNN vẫn có thể có dư địa để phát hành thêm khoảng 130.0000 tỷ đồng – tương đương vào khoảng 6-7 phiên giao dịch nữa với tốc độ hiện tại để đạt được con số này.

Thứ hai, NHNN đã phát hành tín phiếu với lãi suất khá thấp và mặt bằng lãi suất liên ngân hàng chưa có sự thay đổi đáng kể nào có thể chứng minh được quan điểm là thanh khoản trên thị trường 2 đang rất dồi dào. Việc đánh giá được khối lượng dư thừa của thanh khoản hệ thống ngân hàng cũng có thể giúp thị trường có cái nhìn tổng quan hơn về việc hút tín phiếu này.

Trong nửa đầu năm 2023, NHNN đã mua vào 6 tỷ USD bổ sung vào nguồn ngoại hối (tương đương 130.000 tỷ đồng bơm vào thanh khoản hệ thống ngân hàng). Mặc dù NHNN đã sử dụng phương pháp đối ứng tiền tệ (currency sterilization) dưới hình thức phát hành tín phiếu nhằm kiểm soát thanh khoản hệ thống tại thời điểm đó, việc bơm ngược trở lại sau 3 tháng giúp hệ thống ngân hàng duy trì trạng thái dồi dào trong bối cảnh nhu cầu tín dụng yếu.

Tăng trưởng tín dụng, M2 và huy động

Từ phân tích trên, SSI Research cho rằng, việc NHNN phát hành tín phiếu ở thời điểm hiện tại có thể là bước đi ban đầu nhằm kiểm tra thanh khoản toàn hệ thống (nhất là ở thời điểm cuối quý) và có những đánh giá cho mức lãi suất phù hợp trên thị trường 2 để hạn chế tối đa ảnh hưởng lên mặt bằng lãi suất thị trường 1 (khu vực tổ chức và dân cư). Như vậy, mốc đánh giá có thể bắt đầu khi tổng khối lượng tín phiếu phát hành đạt mức 130.000 tỷ đồng và yếu tố cần quan sát là diễn biến của mặt bằng lãi suất liên ngân hàng.

“

Động thái phát hành tín phiếu của NHNN nhằm điều chỉnh trạng thái thanh khoản ngắn hạn trên hệ thống và là hoạt động thường thấy từ các ngân hàng trung ương, không đồng nghĩa với việc NHNN sẽ đảo chiều chính sách tiền tệ.

SSI Research

Theo chuyên gia, việc thực hiện nghiệp vụ phát hành tín phiếu này còn có thể được coi là tích cực, thay vì NHNN lựa chọn phương án bán ngoại tệ từ dự trữ ngoại hối. Thông qua nghiệp vụ này, NHNN có thể có những đánh giá mức độ dồi dào của thanh khoản trên hệ thống, và điều chỉnh mức lãi suất trên thị trường 2 để cân đối giữa áp lực tỷ giá và hạn chế tối đa ảnh hưởng lên mặt bằng lãi suất thị trường 1.

Hiện tại, dựa trên các số liệu thống kê cho thấy, tăng trưởng tín dụng vẫn ở mức thấp, từ các thông điệp gần đây của Chính phủ và NHNN, các chuyên gia không cho rằng: Việc thắt chặt chính sách tiền tệ sẽ sớm diễn ra.